为什么100万遗产,交完税最后只剩下32万?

请复习上一篇 100万资产为何只剩32万?

上篇提到,大卫去世,价值100万的资产在CRA三重征税后,只剩32万。

“我没做错什么,为什么去世后孩子只能拿到三分之一的资产?”

其实,错不在“做错”,而在“什么都没做”。

三重税的真相

大卫去世时,他公司里的资产价值100万。听起来很简单,公司是老板的,老板去世了,公司资产由老板儿女继承。但在税务上,这笔财富被CRA三次征税:

- 纳税主体 – 个人,报T1 ,税种(增值税), 交税 26万

- 纳税主体 – 公司,报T2,税种(公司税), 交税 3.9万

- 纳税主体 – 遗产,报T3, 税种(分红税), 交税 37.5万

合计交税67.4万,税后只剩32.6万!

加拿大税法的设计,就是在不同层面“层层征税”:

- 人去世:s.70(5)视同所有资产以市价出售,触发capital gain

- 公司赎回股份:s.84(3)视同分红

- 遗产收到分红:再交一次信托税

这就是“看似合法,却被税层层剥皮”的真相。

下面,我们一步步看怎么减少这些税。规划的核心是利用税法里的“豁免”和“回溯”规则,巧妙转移死亡带来的税负。

如何减少个人税?

策略一:Capital Loss Carryback – Subsection 164(6)

👉 一定是去世之后做的。

首先,针对个人税(26.7万),关键是要“制造”一笔 capital loss 来抵消 capital gains。税法规定,“资本增值”只能用“资本亏损”来冲抵。

人去世后,资产进入“遗产”(estate),遗产就像一个独立的“人”,要每年报税(T3税表也叫 estate tax return 或 trust return)。从2016年起,遗产可以指定为 Graduated Rate Estate, GRE,可以用个人一样的累进税率(从低到高)交税,而不是一刀切。但GRE的有效期只有36个月,过期就变普通信托,按个人最高税率53%交税了。

遗产执行人的重要任务就是在遗产的第一个税年,指定它为”GRE“。

在大卫的案例中,去世时公司股份视同以100万市价出售,产生999,900的增值(个人税26.7万);遗产(Estate)则以100万的成本接手这些股份。

步骤:

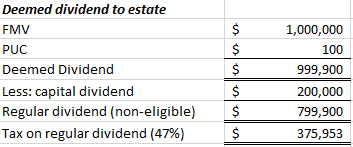

- 在遗产的第一个税年,执行人卖掉公司内部资产,从遗产中赎回(redeem)公司股份并注销; 根据 ITA 84(2),这会产生一笔“视同分红”(deemed dividend):股份市价100万,PUC100块,遗产收到 deemed dividend = FMV-PUC = $999,900

- ”赎回“相当于遗产把股份“卖”回公司:

- POD = FMV $1,000,000- DD $999,900

- ACB $1,000,000

- Capital Loss = $999,900 (看到了吧,遗产有了一笔$999,900的 capital loss)

- 然后,重点来了: 执行人利用 ITA 164(6) election 把这笔 capita loss 回溯(carryback)到大卫的 final return 去冲抵 999,900的增值。这样,个人税就从 26.7万 降到 0。

Final return 的变化如下:

公司税没变化,还是3.9万。

结果, 现在的税款为:$0 (T1)+ 37.5万(T3)+ 3.9万(T2)= 41万,实际税率降到了41%。

注意事项:

- 时效:必须在遗产第一个税年指定 GRE 才有资格用 164(6) election。但好消息是从2024年8月起,新规允许GRE在头三个税年内产生的资本损失回溯(之前只给第一年)。

- 潜在问题:ITA 40(3.6)“止损规则”(stop-loss rule)可能限制部分损失认可,尤其是如果公司支付过capital dividend。建议专业评估避免。

- 适用性:适合有公司股份的案例,需在去世后快速行动

通过这个策略,税已经减了不少。

但,还能更好吗?

结果

公司税 和 estate 税全没了,只交个人 final return 的税26万,整体税率从68%直接降到26%。

⚠️ 实务细节

- B公司必须100%持有A公司股份, 并清盘或合并

- 只能 bump 不可折旧资产,如股票、投资组合、土地; 不适用于存货或可折旧资产,如机器、建筑

- 若后续将资产售予关联人,bump无效

- 时间灵活:无严格时限,但最好在GRE期内操作

- 操作通常要跟专业会计师与税务律师配合完成

策略三:Pipeline Strategy(税务管道)

上面两个策略,一个回溯(capital loss carryback)抵掉个人税,一个“抬高成本”(bump up) 消除公司税和遗产税。那么,如果资产类型、公司结构不允许做 bump 呢?

还能不能更进一步?

答案是:能。

这就是第三个策略 — Pipeline Strategy。

在大卫的案子里,即便经过 164(6) 的回溯,遗产还是要在公司“赎回股份”时交一次分红税 (deemed dividend tax)。

原因在于:当公司把钱分给遗产时,税法默认为“分红”,而不是“本金返还”(capital repayment),因此要按最高47% 的税率纳税。

换句话说,钱是公司赚的,却被CRA当成“公司发放股息给股东”再收一遍税。

Pipeline 策略的目标,就是把原本会被当成分红征税的资金,变成免税的资本偿还 (capital repayment)。

操作的逻辑是:

遗产执行人把公司股份“卖”给自己新成立的公司(Newco),换一张欠条 (Promissory Note)。将来,旧公司(Opco)再慢慢“清盘”进新公司,资金从旧公司流向新公司,再由新公司分期偿还这张欠条给遗产。

由于这笔钱是“还债”,而不是“派发分红”,因此不算股息、不用交税。

步骤:

- 逝者去世后,股份被视同以市价出售,触发资本增值,交 final tax

- 遗产接手了逝者的股份, 遗产成为公司股东

- 遗产成立新公司(Newco),将逝者股份卖给 Newco。Newco 没钱,因此先签一张 promissory note

- 旧公司清算(Opco → Newco)根据 s.88(1),清盘过程可以 tax free rollover,不触发税务问题

- Newco现在有了钱,偿还 promissory note,免税

- 为了防止 CRA 认为这是“变相股息”,建议等至少12个月-18个月以后再开始偿还,若资金太快流出,风险高

Pipeline 可以单独用,也常与前两种策略配合。尽量在 GRE 期内操作,即去世后36个月内完成。

比如,我们先用 164(6) loss carryback 把个人税冲掉,再用 pipeline 让资金免税流出。这时,整体税负可能降到不到20%,而非最初的68%。

Pipeline 像一条“税务排水管道”,让去世后滞留在公司里的资金,顺着管道慢慢“流”到遗产或继承人手里,而不被当成股息重税。

总结:从噩梦到救赎

不做规划,CRA拿走68%;用164(6)election,税降到41%;加上88(1)(d) bump,税降到26%;执行 pipeline 可以最后连20%都不到。

大卫的故事,其实是很多企业主的写照。忙着打拼,却忘了公司也是“遗产的一部分”。规划不是逃税,而是让财富传得更稳、更远。

后续

一切尘埃落定之后,大卫的孩子们从执行人手里拿到了一封信,信中写到,“就算病魔赢了,爸爸也希望让你们知道,在吉凶未卜的命运里,我已经为挚爱的你们尽力扫清了障碍,不论是身前的,还是身后的。我很好,也愿你们好。”

人生中,财富固然重要,但更重要的,是用心规划,为后人留下一份安心与保障。遗产规划或许让人头疼,但这不仅仅是对自己负责,也是对挚爱的家人负责。未雨绸缪,才是我们对生活最深情的告白。

感谢你花时间阅读我的文章,真心希望它对你有帮助!如果觉得有用,欢迎收藏、转发,但记得带上我的名字。这篇文章是基于我个人的理解和经验写的,主要是为了给大家提供一些一般信息。每个人的税务情况都不一样,所以这些内容仅供参考,不构成专业意见。如果要做出重要的财务或税务决定,还是建议大家咨询专业人士,或参考官网的最新信息。毕竟政策变化快,我的内容可能没办法覆盖所有细节和动态。

马云, Carol Ma,CPA, TEP,加拿大注册会计师,信托遗产规划师。2006 – 2014年就职于加拿大联邦税务局(CRA),先后担任中小企业税务审计部 ( Audit Division)地下经济审计官; 重案调查部 (Investigation/Enforcement Division)特殊犯罪收入调查官;税案申诉部(Appeals Division)税务申诉裁决官。2014年加入 Tax Solutions Canada 出任 Case Manager,2015成立 JKtax 马云会计师事务所。电话 905-940-1999;邮件 admin@jktax.ca; 助理微信 jktax-vivian,jktax-qing