在加拿大做生意的老板,最常问的问题之一就是:

我从公司拿的分红,为什么要分成 eligible dividend 和 ineligible dividend?

两者到底差在哪儿?税上哪个更划算?

从源头讲起:分红从哪来?

你开了一家公司,这家公司赚了钱。

赚的钱要先在公司层面交税(公司报T2), 完税后,剩下的部分老板才能分给自己。这笔分出来的钱叫 dividend – 俗称“分红”或“股息”。

所以,分红实际上就是把公司的“税后”利润分给股东。

但问题是,个人拿到分红时,还得再交一次税。那岂不是“双重征税”了?

对的,税法也知道这点,于是设计了一个补救机制,叫“dividend gross-up & dividend tax credit system”。

这个机制的核心是 – 既然公司已经交过了税,个人再交时就该打点折。

但是, 折多少呢?

那得看公司是交的“高税”还是“低税”。

Eligible vs Ineligible

公司税,有两个池子:

- LRIP (Low Rate Income Pool):加拿大的CCPC享受SBD – 在安省前50万的积极营业收入,适用 12.2% 的低税率 – 那么,交完低税的这部分结余再分给股东时,股东得交高税 – 这种分红就叫“Ineligible Dividend”

- GRIP (General Rate Income Pool): 公司积极收入超过50万的部分,交高税(26.5%),这部分税后结余在再分红给股东时,股东就交低税 – 这种分红叫 “Eligible Dividend”

所以,报税时要把超过SBD limit (安省是50万)的部分记在GRIP里,这样就知道有多少收入交了“高税”,今后能以 eligible dividend 的形式发放了。

一句话总结:

- 公司交完低税的钱再分红,是 ineligible dividend ⇒ 个人层面多交

- 公司交完高税的钱再分红,是 eligible dividend ⇒ 个人层面少交

来算一算

以安省2024年为例,一个高收入个人(税率50%):

- 公司交高税,分 eligible dividend, gross up 38%, dividend tax credit 高,个人最终税率 39%

- 公司交低税,分 ineligible dividend, gross up 15%, dividend tax credit 低,个人最终税率47%

Eligible dividend 的整体税负更低,税务上更“划算”。

那老板能“自选”发哪种股息吗?

不能随意选。

公司只能根据当年的税池(GRIP / LRIP)余额来发。

你要发 eligible dividend ,公司必须:

- 确认公司有足够的GRIP余额

- 给股东出的T5上清楚标明

- 提交董事会决议

如果没GRIP余额还硬发 eligible dividend,CRA会认为你“超标分红”,结果就是审计并重新评估。

那作为老板,我该怎么规划?

税务上讲“股息规划”,本质是“先算公司税,再算个人税”的平衡。

- 保持两套税池的记录 – 每年记好 GRIP 和 LRIP 余额

- 混合发放 – 可先发 ineligible dividend,把低税率利润分掉;再发 eligible dividend,用来长期分红或退休金

- 家庭成员分红(dividend sprinkling)- 要注意“TOSI”,防止CRA认定你在“分税避税”

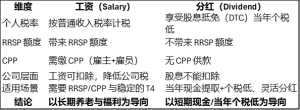

- salary与dividend混合 – 发部分salary满足CPP和RRSP要求,剩下的发 eligible dividend,让综合税负最低

发工资 vs. 分红,不是看“谁更省”,而是谁“更适合”:

建议:先定“保底工资”,至少覆盖 RRSP + CPP (如果你重视未来的养老金、RRSP额度、贷款能力); 其余再用分红补足;高收入人士优先用 eligible dividend。

感谢你花时间阅读我的文章,真心希望它对你有帮助!如果觉得有用,欢迎收藏、转发,但记得带上我的名字。文章是基于我个人的理解写的,主要是为了给大家提供一些一般信息。每个人的税务情况都不一样,所以这些内容仅供参考,不构成专业意见。如果要做出重要的财务或税务决定,还是建议大家咨询专业人士,或参考官网的最新信息。毕竟政策变化快,我的内容可能没办法覆盖所有细节和动态。

马云, Carol Ma,CPA, TEP,加拿大注册会计师,信托和遗产规划师。2006 – 2014年就职于加拿大联邦税务局(CRA),先后担任中小企业税务审计部 ( Audit Division)地下经济审计官; 重案调查部 (Investigation/Enforcement Division)特殊犯罪收入调查官;税案申诉部(Appeals Division)税务申诉裁决官。2014年加入 Tax Solutions Canada 出任 Case Manager,2015成立 JKtax 马云会计师事务所。电话 905-940-1999;邮件 admin@jktax.ca; 助理微信 jktax-vivian,jktax-qing