关于遗产认证,有很多误解。

什么是遗产认证?

通常,“遗产认证”指的是处理遗产的过程,但大家也用这个词来指申请遗产执行人以及缴纳 Estate Administration Tax (EAT) 的过程。

人去世后,要走一套流程:遗产先被“执行人”代持、执行人负责交税、处置、做完全套工作之后才能分配给受益人,而“遗产认证费”就是在这个过程中由执行人交给省政府的一种税。

执行人“代持“遗产,直接跑到银行、房产机构要求过户到自己名下,谁会理你呢?对方怎能把逝者的账户、房产等资产随意转到你名下?仅出示死亡证明和遗嘱是不够的,因为你无法证明这份遗嘱是有效的、并且是逝者的最后一份遗嘱。所以,这些持有逝者资产的机构为了确认执行人的合法身份,确保把遗产交给有资格代持的人,都会要求看一份官方认证,这个认证即 estate certificate, 为了拿到这个认证给安省政府交的钱叫 probate fee, 后来称为 estate administration tax。

认证费通常是基于遗产的市场价来计算。目前遗产认证费最高的三个省依次为安省、BC 和 Nova Scotia。

安省的遗产认证费:

- 遗产总价值低于五万的, 免征

- 超过五万的部分,按 1.5% 征

人过世这一天的遗产价值要请专业人士评估,来不及拿到评估报告的可暂用 “估值”计算,但要在6个月内给安省法庭提供正式的评估值。

房产上若还有贷款的,贷款可以从评估价中扣除:去世时市场价为200万的房子,贷款还有80万,计算 遗产认证费的时候,基数按120万算。

认证费要交给 Ontario ministry of finance,不是CRA;这个钱也不是执行人用自己的钱付,而是从逝者的遗产中付。

不是所有遗产都需要认证。

在安省,哪些遗产需要认证?

- 在安省境内的房地产

- 银行账户,包括外国或外省的银行账户

- 普通的投资理财账户,包括股票、债券、基金、TFSA/RRSP/RRIF 等 – 注意,这些注册账户如果设立了指定受益人,则不构成遗产, 无需认证

- 车辆、船只、摩托,包括存放在安省之外的

- 由他人代持而实际上属于逝者的财产(无论在哪)

- 其他,包括货物、艺术藏品、无形资产、商标、生意等

不需要认证的:

- 安省境外的房地产

- 上面提到的有指定受益人- designated beneficiary – 的那些投资理财账户和人寿保险

- 以“Joint ownership ” 方式持有的资产

- CPP death benefit

- 个人日常生活用品

- 加拿大私营公司的股份

- 遗产规模很小的,比如存款小于3万,有的银行规定金额在3万以下的可不经过probate,这要看每家银行的具体规定

认证的必要性

既然不是所有遗产都必须经过认证,不认证又能怎样?

举个例子

大卫去世留下一套自住房市价60万,RRSP 14万,存款和基金合计9万。他有遗嘱,指定朋友汤姆为“遗产执行人”。

汤姆拿着遗嘱去银行和土地局,要求将大卫的资产全部过户到他的名下,他来”代持“。这些机构让他提供“Estate Certificate”,于是,汤姆进行认证,拿到了 Certificate (全称 Certificate of Appointment of Estate Trustee with a Will) 这资产才顺利转到他的 estate 账户名下。

作为执行人, 汤姆用遗产中的资金偿还了大卫生前的信用卡欠款、报税交税,剩余的”净遗产“按遗嘱分配给了几个指定继承人。

本以为可以松口气了,结果大卫远嫁英国的女儿 Gina 回来拿出了另一份遗嘱,说汤姆手中那份是父亲在老年痴呆期间签的,不能算数,而她的这份才是有效的。经过一场官司女儿赢了,汤姆手中的遗嘱被认定无效,遗产得按 Gina 的这一份重新分配。

幸好汤姆事先已取得了 Certificate ,所以他个人不用承担任何责任,Gina也无法起诉土地局和银行将父亲的资产错误地过户给了汤姆。

可见,“遗产认证” 有效地保护了土地局、银行、和汤姆本人。所以,绝大多数持有资产的机构为避免官司和纠纷都要求进行认证。

除了上面说的,认证是第三方进行自我保护的普遍要求之外,另一个重大意义在于它设置了一个挑战遗嘱、争夺家产的起始点。

在安省,挑战遗嘱的时效是6个月内,这6个月是从执行人拿到 Certificate 之日算起的,而不是从去世的日子算起。也就是说,如果一份遗嘱没有认证,那么其他人挑战这份遗嘱的时效永远在。而进行过认证的,由于诉讼时效局限在6个月内,超过六个月不予受理,因此这对执行人和当前的继承人也是一种保护。

无遗嘱的遗产也必须经过认证才能分配。

无遗嘱的情况下,必须由法庭指定一个“执行人”。通常由逝者的家人出面申请,这个过程可以从几个月到半年或更久。无遗嘱继承得按法定顺序。请看姊妹篇 有遗嘱、没遗嘱的区别

如何才能少交认证费?

首先, 规划要趁早。“规划”是对未来进行的提前设计和安排,去世后才想着去做遗产认证方面的规划就来不及了;

其次,每种规划都有利弊,很多情况下进行遗产认证费的规划做不如不做,容易顾此失彼。老老实实缴费未尝不是最好的选择。

实例

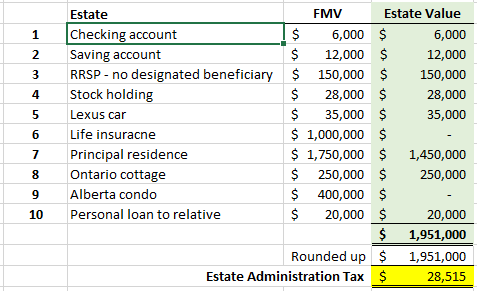

大卫过世(没有配偶)给两个孩子留下了一些资产:

- 银行 checking account $6,000

- GIC saving $12,000 (包括$150利息)

- RRSP 账户 $150,000,没有指定受益人

- 股票A 市值$20,000;(成本$11,000)

- 股票B 市值$8,000;(成本 $9,000)

- 旧车凌志一辆,当前市价 $35,000

- 人寿保险一份,保额 $1,000,000;

- 自住房一套,市值 $1,750,000(购入价90万,还有贷款30万);

- 安省度假屋一套,市值 $250,000(购入6万,已付清)

- 阿尔伯塔省的小公寓一套,市值 $400,000 (购入价20万,还有贷款5万)

- 生前借钱给表舅,表舅签字的欠条一张 $20,000

遗产合计市值为 $1,951,000,遗产认证费 $28,515 – 见安省遗产认证费 计算器.

注解:

- RRSP没有设立指定受益人,因此要计入遗产;有指定受益人的则不计入

- 人寿保险有指定受益人,因此不计入遗产

- 房地产还有贷款,贷款余额从市价中减掉后再计入遗产

- 逝者的丧葬费、律师费、车贷、信用卡欠款、生前借款、Line of credit 不能从遗产总价中减

- 外省的房产不在安省认证

- 遗产总价以”千“为单位,比如 $639,750,取整按 $640,000 计算

实在想了解怎样才能少交遗产认证费的, 请看这一篇:如何少交遗产认证费?

感谢阅读,欢迎转发,转发请捎带上作者。本文可能未覆盖所有细节和最新动态,建议查询官网,以获取最全面最准确的资讯。

马云, Carol Ma,CPA, TEP,加拿大注册会计师,遗产信托规划师。2006 – 2014年就职于加拿大联邦税务局(CRA),先后担任中小企业税务审计部 ( Audit Division)地下经济审计官; 重案调查部 (Investigation/Enforcement Division)特殊犯罪收入调查官;税案申诉部(Appeals Division)税务申诉裁决官。2014年加盟 Tax Solutions Canada 出任 Manager,2015成立 JKtax 税务咨询公司暨马云会计师事务所。电话 905-940-1999;邮件 admin@jktax.ca; 助理微信 jktax-vivian